ROI: So berechnen Sie den Return on Investment

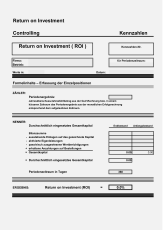

Passende Arbeitshilfen

ROI als internes Management- und Kontrollsystem

Der ROI ist dabei nicht nur eine Einzelkennzahl, sondern zugleich die Spitzenkennzahl des weit verbreiteten Du Pont-Kennzahlensystems, welches seit den 20er Jahren des vorigen Jahrhunderts durch den gleichnamigen amerikanischen Chemiekonzern zu hoher Popularität gelangte. Nachfolgend wird die Berechnung und die Interpretation des ROI erläutert.

Der ROI wurde 1919 in den USA erstmals erwähnt und angewendet. Das Chemieunternehmen E.I. Dupont de Nemours hat als prominentes Beispiel kurz nach dessen Entwicklung den ROI als internes Management- und Kontrollsystem eingesetzt. Später dann wurde der ROI modifiziert und in Varianten wie dem Return on Invested Capital (ROIC) oder dem Return On Capital Employed (ROCE) bekannt.

Der ROI drückt aus, was aus dem Investment zurückfliessen soll, bzw. welche Verzinsung oder auch Rendite das gesamte im Unternehmen eingesetzte Kapital erwirtschaftet hat. Er zeigt das Gewinnziel oder genauer gesagt den prozentualen Anteil des Gewinns am Gesamtkapital.

Der ROI errechnet sich als Produkt aus den beiden Kennzahlen Umsatzrentabilität und Kapitalumschlag und misst die jährliche Rentabilität des investierten Kapitals anhand der folgenden Formel:

ROI = Umsatzrentabilität x Kapitalumschlag

Passende Produkt-Empfehlungen

Die hierbei zum Einsatz kommende Kennzahl Umsatzrentabilität informiert über den prozentualen Gewinnanteil im Verhältnis zum Nettoumsatz, wobei der Gewinn vor Zinsaufwand und Gewinnsteuern durch den Nettoumsatz geteilt wird. Wird dieser Quotient mit 100 multipliziert, gibt die Kennzahl Umsatzrentabilität somit den Gewinn in Prozent gemessen an einem Franken Umsatz an. Der Nettoumsatz wird dabei als Differenz aus dem Bruttoumsatz und den Erlösschmälerungen einer Periode berechnet.

Umsatzrentabilität = Gewinn vor Zins und Steuern x 100 ÷ Nettoumsatz

Die zweite Kennzahl, die für die Berechnung des ROI notwendig ist, ist der sogenannte Kapitalumschlag. Dieser gibt das Verhältnis von Nettoumsatz zu investiertem Kapital an oder mit anderen Worten beschreibt die Kennzahl Kapitalumschlag, wie oft das Gesamtkapital eines Unternehmens durch den Nettoumsatz umgeschlagen wird (eng. «Turn Rate»).

Kapitalumschlag = Nettoumsatz ÷ Gesamtkapital

Der Kapitalumschlag ist somit ein Faktor. Dieser wird dann zur Ermittlung des ROI mit der prozentualen Umsatzrendite multipliziert. Dabei kürzt sich der Nettoumsatz heraus, womit schliesslich der ROI direkt durch die folgende Formel ermittelt werden kann:

ROI (in Prozent) = Gewinn vor Zins und Steuern x 100 ÷ Gesamtkapital

Beispiel

Ein Grosshandelsunternehmen ist durch folgende summarisch wiedergegebene Finanzzahlen charakterisiert (Werte in Mio CHF für das abgelaufene Jahr, bzw. Ende letzten Jahres):

Brutto-Verkaufsumsatz 81.5

Erlösschmälerungen 1.5

Gesamtkapital 20.0

Gewinn vor Zinsen (EBIT) 1.8

Wie sieht der ROI für das abgelaufene Geschäftsjahr aus?

ROI und seine konzeptionellen Mängel

Nur dann, wenn Kosten und Ertrag einem Bezugsobjekt wie z.B. einer Investition, einem Unternehmensbereich oder einem Unternehmen eindeutig zugeordnet werden können, kann mit der ROI mit Hilfe der vorgestellten Formel sinnvoll berechnet werden. Die Berechnung ist einfach, und liefert damit einen leicht zu interpretierenden Prozentwert betreffend die Gesamtkapitalrendite. Allerdings darf nicht vergessen werden, dass folgende konzeptionelle Schwächen mit dem ROI verbunden sind:

- Vergangenheitsorientierung durch Abbildung buchhalterischer Daten im ROI.

- Kurzfristorientierung, denn langfristig orientierte Investitionen (z.B. in Innovationsentwicklung) wirken sich zunächst negativ auf den ROI aus.

- Fehlende objektive Zielvorgaben für die Höhe des ROI, die aus der Theorie ableitbar sind.

- Keine explizite Berücksichtigung der mit Investitionen verbundenen Risiken.

- Kapitalkosten werden nicht einbezogen.

Fazit

Der ROI ist eine weit verbreitete und zugleich einfach zu ermittelnde Spitzenkennzahl, die mittels mathematisch-logischer Herleitung die Gesamtkapitalrentabilität im DuPont-Kennzahlensystem darstellt. Allerdings ist der ROI aus konzeptioneller Sicht nicht ohne Kritikpunkte, welche vor allem bei der Kennzahleninterpretation nicht vergessen werden sollten.